Thuế thu nhập cá nhân tại Nhật Bản là nghĩa vụ của tất cả công dân đang sinh sống và làm việc học tập tại quốc gia này. Trong đó bao gồm cả du học sinh, thực tập sinh và người lao động nước ngoài.

Chắc chắn đây không còn là khái niệm xa lạ gì với người nước ngoài đang cư trú tại Nhật Bản. Tuy nhiên về các điều khoản thuế, mức thuế cần đóng, cách tính thuế như thế nào thì không phải ai cũng nắm rõ. Bài viết “Tìm hiểu về thuế thu nhập cá nhân ở Nhật“ này sẽ giải đáp hết tất cả những câu hỏi đó. Mời bạn cùng tham khảo nha!

1. Thuế thu nhập cá nhân ở Nhật là gì?

Thuế thu nhập cá nhân là khoản thuế tính theo mức lương của bạn nhận hàng tháng. Mức lương đó tới một mốc nào đó sẽ phải nộp theo các tính của đất nước mặt trời mọc.

Đối với du học sinh, thực tập sinh từ nước ngoài đến học tập cũng phải đóng thuế. Tiền thuế sẽ được trừ vào lương bạn nhận hàng tháng.

Đối với người nước ngoài đang sinh sống làm việc tại Nhật, thuế thu nhập cá nhân sẽ quyết định vào tình trạng cư trú.

- Người nước ngoài sinh sống tại Nhật dưới 1 năm được xếp vào đối tượng không lưu trú. Đối tượng này chỉ phải đóng thuế cho khoản thu nhập kiếm được của họ tại Nhật.

- Những người sống tại Nhật trên 1 năm được gọi là dân cư trú. Đối tượng này phải đóng thuế cho tất cả các nguồn thu nhập kiếm được. Kể cả những khoản được gửi tới trong phạm vi đất nước Nhật.

2. Ai cần đóng thuế thu nhập cá nhân tại Nhật Bản

Để biết bạn thuộc đối tượng nào dựa vào thời gian bạn đã sinh sống tại Nhật. Được chia thành 3 đối tượng, và việc này không phụ thuộc vào các loại visa.

Đối tượng 1 – Không lưu trú: Là những người sinh sống tại Nhật dưới 1 năm. Đối tượng này chỉ phải đóng các khoản thuế có nguồn gốc thu nhập từ Nhật Bản. Và không bao gồm các khoản thu nhập từ nước ngoài.

Đối tượng 2 – Lưu trú tạm thời: Là những người đã sinh sống tại nhật từ 1 – 5 năm và không có ý định ở lại mãi mãi. Đối tượn này sẽ phải nộp thuế cho tất cả các nguồn thu nhập. Những nguồn thu nhập ngoài đất nước Nhật không phải nộp thuế.

Đối tượng 3 – Lưu trú vĩnh viễn: Những người sống ít nhất 5 năm hoặc có ý định định cư luôn tại Nhật. Đối tượng này sẽ phải nộp thuế thu nhập cá nhân cho cả nguồn thu nhập từ Nhật và nước ngoài.

| Đối tượng | Thu nhập tại Nhật Bản | Thu nhập từ nước ngoài | |||

| Trả tại Nhật | Trả tại nước ngoài | Trả tại Nhật | Trả tại nước ngoài | ||

| Lưu trú | Tạm thời | Tất cả các nguồn thu nhập đều phải đóng thuế | Tất cả nguồn thu nhập tại nước ngoài phải đóng thuế | Tất cả các nguồn thu nhập đều phải đóng thuế | Chỉ phải đóng thuế cho nguồn thu nhập được chuyển tới Nhật |

| Vĩnh viễn | Tất cả nguồn thu nhập tại nước ngoài phải đóng thuế | ||||

| Không lưu trú | Phải đóng thuế thu nhập | Không phải đóng thuế | |||

3. Mức thuế thu nhập cá nhận cần đóng là bao nhiêu?

Mức đóng thuế thu nhập cá nhân phụ thuộc vào bạn thuộc đối tượng cư trú nào. Mỗi đối tượng cư trú sẽ có mức đóng thuế khác nhau nên bạn cần phải xác định rõ về vấn đề này nhé!

Với đối tượng không lưu trú, thuế thu nhập cá nhân tại Nhật được tính chung với thuế suất là 20,42%. Mức thuế này tính trên tổng lương và trợ cấp có nguồn gốc từ Nhật. Không được trừ các khoản miễn trừ.

Đối với đối tượng lưu trú, mức thuế xuất tính trên tổng thu nhập. Thu nhập bị tính thuế là khoản đã được trừ các khoản thu nhập miễn thuế. Mức thuế này được áp dụng cho cả đối tượng lưu trú tạm thời và người lưu trú vĩnh viễn. Cụ thể mức thuế phải đóng như sau:

| Mức thu nhập | Mức thuế |

| Dưới 1.950.000 yên | 5% |

| Từ 1.950.001 – 3.300.000 yên | 10% |

| Từ 3.300.001 – 6.950.000 yên | 20% |

| Từ 6.950.001 – 9.000.000 yên | 23% |

| Từ 9.000.001 – 18.000.000 yên | 33% |

| Từ 18.000.001 – 40.000.000 yên | 40% |

| Từ 40.000.001 yên trở lên | 43% |

Đối với người có thu nhập dưới 87.500 yên/tháng hoặc dưới 103 Man/năm thì không phải đóng thuế thu nhập.

4. Các khoản khấu trừ thu nhập cá nhân

Khấu trừ là khoản thu nhập cá nhân không cần nộp thuế, được trừ đi trước khi tính thuế thu nhập.

Các khoản khấu trừ thu nhập cá nhâ ở Nhật như sau:

| Loại | Trường hợp áp dụng |

| Khấu trừ thiệt hại do tai nạn | Trong trường hợp thiệt hại về tài sản hay đồ gia dụng do bị trộm cắp, thiên tai, biển thủ. |

| Khấu trừ chi phí y tế | Khi chi phí dành cho y tế hàng năm vượt quá một khoản tiền nhất định. |

| Khấu trừ bảo hiểm xã hội | Nếu đã đóng bảo hiểm xã hội như chi phí bảo hiểm sức khỏe, bảo hiểm sức khỏe quốc dân, bảo hiểm xã hội cho người cao tuổi, bảo hiểm chăm sóc điều dưỡng, bảo hiểm lương hưu. |

| Khấu trừ chi phí bảo hiểm hỗ trợ cho doanh nghiệp nhỏ | Trong trường hợp có các khoản thanh toán phí bảo hiểm vào các hiệp hội tương hỗ cho các doanh nghiệp nhỏ theo Dự án hành động trợ cấp cho doanh nghiệp nhỏ, bảo hiểm lương hưu doanh nghiệp và bảo hiểm hưu trí cá nhân theo Đạo luật trợ cấp hưu bổng, phí bảo hiểm được trả vào quỹ hiệp hội tương hỗ cho những người tàn tật. |

| Khấu trừ bảo hiểm nhân thọ | Trong trường hợp có các khoản thanh toán liên quan tới bảo hiểm nhân thọ, bảo hiểm chăm sóc y tế, bảo hiểm hưu trí cá nhân |

| Khấu trừ bảo hiểm động đất | Nếu bạn phải chi trả bảo hiểm động đất, do tai nạn thiên tai dài hạn |

| Khấu trừ các khoản đóng góp | Nếu bạn có đóng góp cho chính phủ Nhật Bản, đóng góp cho quê hương hay đóng góp cho hoạt động chính trị nhất định |

| Khấu trừ cho góa phu/ góa phụ | Nếu là góa phu hoặc góa phụ |

| Miễn trừ cho học sinh, sinh viên lao động | Nếu là học sinh, sinh viên lao động |

| Miễn trừ cho người khuyết tật | Nếu bạn hoặc vợ/chồng đủ điều kiện được miễn trừ hoặc người lệ thuộc là người tàn tật |

| Miễn trừ cho vợ/chồng | Nếu vợ/chồng bạn đủ điều kiện được miễn trừ |

| Miễn trừ đặc biệt cho vợ chồng | Nếu tổng thu nhập cả năm của bạn nhỏ hơn 10 triệu yên nhưng thu nhập cả năm của vợ/chồng bạn trên 380.000 yên và dưới 760.000 Yên |

| Miễn trừ cho người lệ thuộc | Nếu bạn có người lệ thuộc đủ tiêu chuẩn được miễn trừ |

| Miễn trừ cơ bản | Miễn trừ cơ bản là 380.000 Yên/năm |

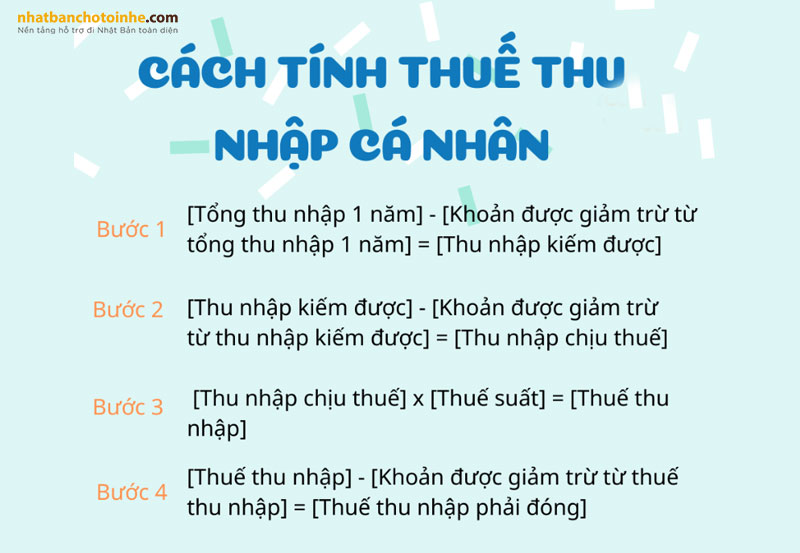

5. Cách tính thuế thu nhập cá nhân tại Nhật

Thuế thu nhập cá nhân ở Nhật được tính như sau:

(1) Tổng thu nhập 1 năm – Khoản được giảm trừ từ tổng thu nhập 1 năm = Thu nhập kiếm được

(2) Thu nhập kiếm được – Khoản được giảm từ khoản thu nhập kiếm được = Thu nhập chịu thuế

(3) Thu nhập chịu thuế * Thuế suất = Thuế thu nhập

(4) Thuế thu nhập – Khoản được giảm từ thuế thu nhập = Thuế thu nhập phải đóng.

Ví dụ cụ thể: Một người Việt đang làm tại 1 công ty, thu nhập năm 2022 là 3.000.000 yên/năm ( tức khoảng 250.000 yên/tháng. Chi phí phục vụ cho công việc là 30.000 yên. Bảo hiểm xà hôi với mức 120.000 yên. Không có người phụ thuộc. Tính thuế phải nộp như sau:

(1) Thu nhập người này là: 3.000.000 yên – 30.000 yên = 2.970.000 yên. Thu nhập nằm trong mức 1.800.000 – 3.600.000 yên

(2) Thu nhập chịu thuế là: 2.790.000 – (2.790.000 * 30% + 180.000) = 1.899.000 yên

(3) Nhận 1.899.000 – 120.000 (bảo hiểm xã hội) – 380.000 (khấu trừ cơ bản) = 1.399.000 yên.

Như vậy, 1,399,000 yên chính là đầu vào chịu thuế (2) của người đó, và nằm trong khoảng dưới 1,950,000 yên nên sẽ chịu 5% thuế.

(4) Tiền thuế thu nhập cá nhân của người đó năm 2022 là: 1.399.000 x 5% = 69.500 yên.

6. Cách giảm thuế thu nhập cá nhân tại Nhật

Công dân đang sinh sống học tập và làm việc tại Nhật bản đều phải đóng thuế thu nhập cá nhân. Trong đó bảo gồm cả thực tập sinh và du học sinh.

Do đó, để có thể giảm khoản thuế này thì người lao động cần chứng minh bạn đủ điều kiện để được giảm thuế. Một trong những cách để được giảm thuế đó là chứng minh có người phụ thuộc. Ví dụ như vợ/chồng, bố mẹ, con cái, anh chị em, …

6.1. Hướng dẫn cách xin giảm thuế thu nhập cá nhân ở Nhật

Để xin giảm thuế tại Nhật bạn cần làm thủ tục đăng ký người phụ thuộc. Hồ sơ cần chuẩn bị như sau:

- Tờ khai xin giảm thuế tại Nhật do có người phụ thuộc

- Nếu bạn đi làm và đón vợ sang ở cùng, vợ bạn có thu nhập dưới 103 man/năm -> Điền vào phần A

- Nếu bạn có gửi tiền về phụng dưỡng cho bố mẹ ở Việt Nam và thu nhập của bố mẹ bạn cũng dưới 103 man/năm -> Điền thêm thông tin bố mẹ bạn vào phần B.

- Nếu bạn hoặc người phụ thuộc là người khuyết tật hoặc góa vợ, góa chồng hoặc là sinh viên đi làm thêm -> Khoanh tròn vào vị trí tương ứng ở phần C.

- Điền thông tin về người có chung người phụ thuộc kinh tế được hoàn thuế như bạn điền vào phần D. Ví dụ bạn và vợ đều đi làm, có một người con dưới 20 tuổi thì chỉ một người được hoàn thuế (hoặc vợ hoặc chồng).

- Nếu người phụ thuộc kinh tế của bạn dưới 16 tuổi -> Điền tên người phụ thuộc dưới 16 tuổi vào phần E.

6.2. Những lưu ý khi đăng kí người phụ thuộc

- Đăng ký người lệ thuộc thì người đó phải trên 16 tuổi, người Việt Nam thường đăng ký vợ hoặc bố mẹ đẻ.

- Để đăng ký người lệ thuộc thì người đó phải có quan hệ ruột thịt với người đăng ký (có tên trong sổ hộ tịch của người đăng ký) và có thu nhập dưới 103 Man/năm.

- Nếu người lệ thuộc (vợ, bố, mẹ) trên 65 tuổi thì số tiền được miễn giảm không bị tính thuế là 48 Man.

Giấy tờ đăng ký người phụ thuộc cần phải có bản photo, dịch, công chứng sổ hộ tịch, giấy chứng nhận thu nhập (của người lệ thuộc). Và giấy tờ chứng minh gửi tiền về nhà hàng tháng cho người lệ thuộc. Những giấy tờ này sẽ được nộp cho văn phòng công ty sẽ hoàn tất thủ tục đăng ký.

7. Cách nộp thuế thu nhập cá nhân tại Nhật

Thuế thu nhập cá nhân ở Nhật thu theo hình thức tự khai tự nộp và thuế thu tại nguồn.

- Đối với hệ thống thuế thu tại nguồn, thuế sẽ được trích thẳng từ lương của người lao động. Thuế thu nhập của người lao động được nộp bởi công ty người đó đang làm việc.

Nhờ có hệ thống thuế thu tại nguồn mà người dân ở Nhật không phải tự khai tự nộp thuế của mình.

- Đối với tự khai tự nộp thuế, người nộp thuế có thể tự khai báo số tiền thuế mà người đó phải nộp.

Trường hợp tự khai tự nộp chỉ được áp dụng với một số trường hợp sau:

- Người đó rời Nhật Bản trước thời điểm tính thuế của năm.

- Khi chủ, công ty của người đó đang làm ở ngoài nước Nhật, không giữ lại thuế thu nhập của người lao động.

- Người đó làm cho hơn 1 công ty.

- Nếu thu nhập hàng năm của người đó là trên 20.000.000 Yên.

- Nếu người đó có nguồn thu nhập ngoài lớn hơn 200.000 Yên.

8. Thuế thu nhập cá nhân ở Nhật phải nộp khi nào?

Có 2 trường hợp để biết khi nào bạn phải nộp thuế thu nhập cá nhân.

- Nếu công ty bạn trích tiền lương để nộp thuế cho nhân viên thì bạn không cần phải nộp nữa. Tiền nộp thuế là bao nhiêu thì công ty sẽ báo lại cho bạn biết.

- Nếu công ty không trích thuế thu nhập cá nhân từ lương thì tất cả các tiền thuế trong năm bạn phải nộp trước ngày 15/3 của năm tiếp theo. Nếu bạn nộp online bằng cách chuyển khoản qua ngân hàng thì hạn sẽ là giữa tháng 4. Hai khoản trả trước sẽ được nộp vào giữa tháng 7 và tháng 11 của năm tính thuế. Khoản trả trước được tính dựa theo mức thu nhập cá nhân của năm trước đó.

Ví dụ: khi nộp tiền thuế của năm 2023. Hai khoản trả trước sẽ được nộp vào tháng 7 và tháng 11 năm 2023. Số tiền còn lại sẽ phải nộp đầy đủ trước 15/3/2022. Hoặc trước 20/4/2022 nếu bạn nộp qua chuyển khoản.

Nếu công ty không trích nộp thuế thu nhập cá nhân vào lương của bạn thì số tiền thuế này phải được nộp theo quý trong năm tài khóa tiếp theo. Ví dụ thuế trong năm 2022 sẽ được trả 4 lần vào tháng 6, 8, 08/2023 và tháng 1/2019.

Trên đây là những thông tin về thuế thu nhập cá nhân ở Nhật mà mình muốn gửi tới bạn. Hy vọng bài viết này sẽ mang tới những thông tin hữu ích tới cho bạn. Các bạn có thể để lại số zalo hoặc liên hệ trực tiếp qua số Hotline trên website để được hỗ trợ tư vấn miễn phí!